CFOP 6202 ou CFOP 6411: ICMS ST e a Devolução de Mercadorias?

Saiba quando utilizar o CFOP 6202 ou CFOP 6411 na devolução de mercadorias, garantindo a conformidade tributária e o correto ajuste de ICMS-ST.

No universo da contabilidade fiscal, a correta utilização dos códigos fiscais é essencial para assegurar a conformidade com a legislação tributária e evitar complicações futuras.

Um dos aspectos cruciais para empresas que realizam operações de compra e venda de mercadorias é a emissão correta de notas fiscais, especialmente quando se trata de devoluções.

Nesse contexto, entender a aplicação correta dos códigos CFOP 6202 ou CFOP 6411 é fundamental.

O Que é CFOP?

CFOP, ou Código Fiscal de Operações e Prestações, é um código utilizado no Brasil para identificar a natureza das operações fiscais em documentos como notas fiscais e livros contábeis.

Esses códigos indicam o tipo de movimentação de mercadorias ou prestação de serviços, como compra, venda, transferência, devolução, entre outros.

A escolha correta do CFOP é crucial, pois determina como os impostos serão calculados e recolhidos, além de garantir a correta escrituração fiscal.

Entendendo os CFOPs 6202 e 6411

CFOP 6202 é utilizado para registrar a devolução de mercadorias compradas para comercialização. Esse código é aplicado em situações onde a mercadoria devolvida não está sujeita ao regime de substituição tributária (ICMS-ST).

CFOP 6411, por outro lado, é específico para a devolução de mercadorias adquiridas para comercialização, mas que estão sujeitas ao regime de substituição tributária. A substituição tributária é um regime no qual o imposto é recolhido antecipadamente pelo contribuinte que realiza a primeira operação da cadeia, transferindo a responsabilidade pelo recolhimento do ICMS nas operações subsequentes.

Quando Utilizar o CFOP 6202 ou CFOP 6411?

A escolha entre CFOP 6202 ou CFOP 6411 depende diretamente do regime tributário aplicado à mercadoria adquirida:

- CFOP 6202: Deve ser utilizado quando a mercadoria devolvida não está sujeita ao regime de substituição tributária. Esse código abrange devoluções simples, onde não há necessidade de ajustes no ICMS-ST.

- CFOP 6411: É o código correto a ser utilizado quando a devolução se refere a mercadorias compradas para comercialização que estão sujeitas ao regime de substituição tributária. Nesse caso, é essencial que a nota fiscal de devolução indique a mesma base de cálculo e alíquota aplicadas na operação original, para que os valores de ICMS-ST sejam corretamente ajustados.

Substituição Tributária (ICMS-ST): O Que Considerar?

No regime de substituição tributária, o ICMS é recolhido antecipadamente na primeira operação da cadeia produtiva, geralmente pelo fabricante ou importador.

Esse recolhimento antecipado visa facilitar a fiscalização e garantir o recolhimento do imposto.

Entretanto, quando ocorre a devolução de mercadorias que foram adquiridas sob o regime de substituição tributária, procedimentos específicos devem ser seguidos para garantir que os valores de ICMS-ST sejam corretamente ajustados na nota fiscal de devolução.

Exemplo Prático: Devolução de Mercadorias com ICMS-ST

Considere uma empresa do Lucro Presumido contribuinte em MT que comprou mercadorias no estado do Rio de Janeiro, sujeitas ao ICMS-ST, utilizando o CFOP 6102 na operação de compra.

Agora, a empresa precisa devolver parte dessas mercadorias. Nesse caso, a devolução deve ser registrada com o CFOP 6411, pois as mercadorias estão sujeitas ao regime de substituição tributária.

Importante: Ao emitir a nota fiscal de devolução, é necessário informar a base de cálculo e o valor do ICMS-ST recolhido na operação original nas “Informações complementares” da nota fiscal. Além disso, o valor correspondente ao ICMS-ST da devolução deve ser inserido no campo “outras despesas acessórias” do quadro “cálculo do imposto”.

Ei, Contador, Empresário ou Produtor Rural! Ficamos felizes que você está aqui!

Que bom que você está curtindo nosso artigo. Aproveitando a oportunidade, quero te contar um pouco sobre os serviços da FZanin Advocacia.

Nós oferecemos uma série de soluções especializadas para diversas empresas e regimes de tributação, focando principalmente na recuperação tributária e na defesa contra Autos de Infração e TADs (Termo de Apreensão e Depósito). Nosso time é formado por profissionais qualificados, prontos para te ajudar a recuperar valores pagos indevidamente e defender sua empresa de autuações fiscais, evitando penalidades exageradas.

Recuperação Tributária para Diversas Empresas e Regimes de Tributação

Muitas empresas, independentemente do regime tributário, podem estar pagando impostos indevidos ou em excesso. Na FZanin, oferecemos um serviço de recuperação tributária, com o objetivo de identificar e recuperar esses valores, ajudando a melhorar seu fluxo de caixa e a saúde financeira da empresa.

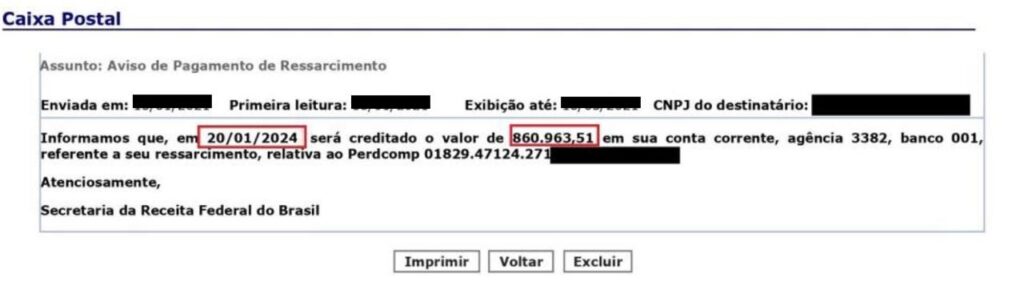

Agora, dá uma olhada nesse exemplo incrível: um de nossos clientes, uma empresa do Lucro Real, conseguiu recuperar via PERD/COMP o valor de R$ 860.963,51 em dinheiro! Isso mesmo, quase um milhão de reais que voltou diretamente para o caixa da empresa.

Imagine o impacto que essa quantia pode ter no seu negócio! E o melhor de tudo? Isso foi possível sem enfrentar grandes complicações, graças à nossa expertise e dedicação em cada detalhe do processo. Se eles conseguiram, você também pode!

Como funciona a Recuperação Tributária?

- Análise Tributária: A gente faz uma análise detalhada dos seus documentos fiscais e contábeis, verificando possíveis pagamentos a mais, como ICMS, PIS, COFINS, ISS, entre outros.

- Identificação de Oportunidades: Buscamos oportunidades legais para recuperar créditos tributários, sempre respeitando as particularidades do regime tributário da sua empresa.

- Solicitação de Ressarcimento ou Compensação: Identificados os créditos, atuamos junto à Receita Federal e aos órgãos estaduais para solicitar a restituição ou compensação dos valores pagos a maior.

Defesa em Autos de Infração e TADs

Outro serviço essencial que oferecemos é a defesa, tanto administrativa quanto judicial, para empresas que foram autuadas com Autos de Infração ou que receberam um TAD (Termo de Apreensão e Depósito). Sabemos que essas autuações podem gerar grandes prejuízos financeiros, e estamos prontos para proteger os seus direitos.

Aqui na FZanin, trabalhamos com estratégias personalizadas para cada situação, oferecendo:

- Análise Técnica e Jurídica: Avaliamos cuidadosamente o auto de infração ou o TAD para verificar a legalidade e adequação dos procedimentos fiscais.

- Defesa Administrativa: Preparamos defesas junto aos órgãos competentes, buscando a anulação ou redução das multas, com base em inconsistências na autuação ou em questões jurídicas que te favoreçam.

- Ação Judicial: Quando necessário, atuamos judicialmente para questionar a legalidade das autuações e proteger os interesses da sua empresa.

Quer saber mais sobre como podemos ajudar sua empresa? Entre em contato com a FZanin Advocacia e vamos conversar! Estamos prontos para te oferecer todo o suporte necessário para recuperar tributos pagos indevidamente e te defender de autuações que prejudicam o seu negócio.

Legislação de Mato Grosso: Aplicação do Decreto nº 2.212/2014 (RICMS/MT) – Art. 658

No Estado de Mato Grosso, o Decreto nº 2.212/2014 (RICMS/MT) regulamenta diversas questões relativas ao ICMS, incluindo as operações de devolução de mercadorias.

Especificamente, o Artigo 658 desse decreto aborda as regras para a operação interestadual de devolução, total ou parcial, de mercadorias ou bens, e é fundamental para garantir que a devolução seja realizada de acordo com as normas fiscais vigentes.

Aplicação do Art. 658:

O Artigo 658 estabelece que, na operação interestadual de devolução de mercadoria ou bem, seja ela total ou parcial, deve-se aplicar a mesma base de cálculo e a mesma alíquota que constam no documento fiscal da operação anterior, ou seja, a nota fiscal que acobertou o recebimento da mercadoria ou bem.

Essa determinação está em conformidade com o Convênio ICMS 54/2000, que visa uniformizar as regras de devolução e garantir que o ICMS seja apurado corretamente.

Em casos de devolução envolvendo substituição tributária, como nos CFOPs 6202 ou 6411, essa regra é especialmente relevante, pois assegura que os valores de ICMS-ST sejam ajustados de maneira precisa, evitando inconsistências fiscais.

Implicações Práticas:

Para empresas que realizam operações de devolução de mercadorias no Mato Grosso, é crucial seguir o Art. 658 para evitar erros na apuração do ICMS. Isso significa que, ao emitir a nota fiscal de devolução, deve-se:

- Utilizar a mesma base de cálculo: A base de cálculo do ICMS na devolução deve ser idêntica à utilizada na nota fiscal de entrada da mercadoria ou bem.

- Aplicar a mesma alíquota: A alíquota de ICMS aplicada na devolução deve ser a mesma que consta na nota fiscal original.

- Informar corretamente na nota fiscal: Todos os dados relativos à operação original, como a base de cálculo, alíquota e valores de ICMS-ST, devem ser claramente informados na nova nota fiscal, seguindo as exigências do decreto.

Passo a Passo para Emitir a Nota Fiscal de Devolução

- Identifique o CFOP Correto: Verifique se a mercadoria devolvida está sujeita ao regime de substituição tributária. Se sim, utilize o CFOP 6411. Caso contrário, opte pelo CFOP 6202.

- Preencha os Dados da Nota Fiscal de Origem: É obrigatório informar os dados da nota fiscal original na nota de devolução, garantindo que a operação seja corretamente referenciada.

- Calcule o ICMS-ST: Utilize a mesma base de cálculo e alíquota do ICMS-ST aplicadas na operação de compra original. Esses valores devem ser incluídos nas informações complementares da nota fiscal.

- Informe os Dados Complementares: Nos campos específicos de “Informações complementares”, insira a base de cálculo e o valor do ICMS-ST recolhido. Esse procedimento é essencial para a correta devolução dos valores.

- Outras Despesas Acessórias: Informe o valor do ICMS-ST referente à devolução no campo de “outras despesas acessórias”, assegurando que o imposto seja corretamente ajustado na devolução.

Serviços da FZanin Advocacia em Consultoria Fiscal e Tributária

Na FZanin Advocacia, oferecemos consultoria especializada em questões fiscais e tributárias para empresas que precisam de orientação na correta aplicação dos Códigos Fiscais de Operações e Prestações (CFOP), incluindo a escolha entre CFOP 6202 ou CFOP 6411.

Com a expertise da FZanin Advocacia, sua empresa pode operar com segurança, minimizando riscos fiscais e assegurando total conformidade com a legislação tributária.

Entre em contato com a FZanin Advocacia e assegure que suas operações fiscais estejam sempre em conformidade.

Evite erros na emissão de notas fiscais e proteja sua empresa contra penalidades tributárias. Agende uma consulta hoje mesmo!

Conclusão

A correta utilização dos códigos fiscais, como o CFOP 6202 ou CFOP 6411, é vital para a conformidade tributária das empresas.

Compreender as especificidades de cada código e o regime de substituição tributária (ICMS-ST) garante que as devoluções de mercadorias sejam feitas de forma precisa, evitando possíveis penalidades e garantindo a correta escrituração fiscal.

Ao seguir os passos descritos acima, as empresas podem realizar operações fiscais com segurança e em conformidade com a legislação vigente.

FAQ: CFOP 6202 ou CFOP 6411

1. O que é o CFOP 6202?

- O CFOP 6202 é utilizado para registrar a devolução de mercadorias compradas para comercialização, sem a especificidade de substituição tributária (ICMS-ST).

2. Quando devo usar o CFOP 6411?

- O CFOP 6411 deve ser utilizado quando a devolução se refere a mercadorias compradas para comercialização que estão sujeitas ao regime de substituição tributária (ICMS-ST).

3. Como saber se devo utilizar o CFOP 6202 ou 6411?

- Verifique se a mercadoria adquirida está sujeita ao ICMS-ST. Se estiver, use o CFOP 6411. Se não, utilize o CFOP 6202.

4. É necessário informar os valores do ICMS-ST na nota de devolução?

- Sim, os valores do ICMS-ST devem ser informados nas “Informações complementares” da nota fiscal, além de serem registrados em “outras despesas acessórias”.

5. Quais dados precisam constar na nota fiscal de devolução?

- É obrigatório informar os dados da nota fiscal de origem, a base de cálculo, e o valor do ICMS-ST recolhido na operação original.

6. O que acontece se eu usar o CFOP errado?

- Utilizar o CFOP incorreto pode resultar em erros na apuração de impostos e possíveis penalidades fiscais. É importante escolher o código correto para garantir a conformidade tributária.